2016-2022年中国网络借贷行业监测及投资前景预测报告

http://www.cction.com 2016-01-12 09:12 中企顾问网

2016-2022年中国网络借贷行业监测及投资前景预测报告2016年1月

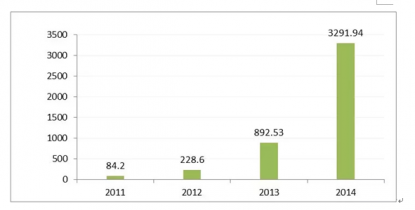

截止至2014年12月31日,2014年全国P2P网贷成交额为3291.94亿元,较2013年增长268.83%,月复合增长率12.50%。整个2014年网贷行业由导入期进入快速成长期。

2011-2014年网贷行业成交规模(单位:亿元)

网络借贷指在网上实现借贷,借入者和借出者均可利用这个网络平台,实现借贷的“在线交易”。网络借贷分为b2c和c2c模式。

网络小额贷款是指互联网企业通过其控制的小额贷款公司,利用互联网向客户提供的小额贷款;包括个体网络借贷(即P2P网络借贷)和网络小额贷款。个体网络借贷是指个体和个体之间通过互联网平台实现的直接借贷。

《2016-2022年中国网络借贷行业监测及投资前景预测报告》共十章。首先介绍了中国网络借贷行业发展环境以及全球网络借贷产业发展现状,接着分析了中国网络借贷行业规模及消费需求,然后对网络借贷市场运行态势进行了重点分析,最后分析了中国网络借贷行业面临的机遇及发展前景。您若想对中国网络借贷行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

第一章 中国网络借贷行业投资背景 19

第一节 网络借贷行业发展背景 19

一、网络借贷的定义 19

二、网络借贷的基本特征 21

三、网络借贷行业产生背景 21

四、网络借贷行业兴起因素 22

第二节 网络借贷平台基本情况 22

一、网络借贷平台操作流程 22

二、网络借贷平台运行分类 23

三、网络借贷平台风险隐患 24

第三节 网络借贷行业投资特性分析 24

一、网络借贷行业进入门槛分析 24

二、网络借贷行业退出障碍分析 24

第二章 2014-2015年中国网络借贷行业市场环境分析 26

第一节 PEST模型下网络借贷行业发展因素 26

一、网络借贷监管政策制定方向 26

二、宏观经济对行业的影响程度 26

三、信用环境变化对行业的影响 27

四、金融改革政策对行业的影响 28

第二节 网络借贷行业政策环境分析 30

一、国务院小微金融扶持政策 30

二、央行发布的相关政策分析 35

三、银监会相关监管政策分析 35

第三节 网络借贷行业经济环境分析 36

一、居民消费水平分析 36

二、消费者支出模式分析 39

三、社会经济结构变动趋势 43

四、国内经济增长及趋势预测 45

第三章 国外P2P网络借贷行业发展经验借鉴 69

第一节 国外网络借贷行业发展分析 69

一、国外P2P网络借贷发展历程 69

二、国外P2P网络借贷发展规模 70

三、发达国家P2P网络借贷现状 71

四、国际P2P网络贷款规模预测 74

第二节 国内外P2P网络借贷行业对比分析 74

一、国内外P2P网络借贷行业对比分析 74

二、国内外P2P网络借贷企业对比分析 75

第三节 国外P2P网络借贷行业运营模式分析 76

一、国外P2P网络借贷运作模式对比 76

二、国外P2P网络借贷运行经验分析 77

三、国外标杆P2P网络借贷运作模式 81

第四章 2014-2015年中国网络借贷行业运行现状分析 85

第一节 网络借贷行业市场需求分析 85

一、网络借贷行业用户特征分析 85

二、网络借贷行业用户规模分析 85

三、网络借贷行业融资需求分析 85

第二节 网络借贷行业发展规模分析 86

一、网络借贷交易规模分析 86

截止至2014年12月31日,2014年全国P2P网贷成交额为3291.94亿元,较2013年增长268.83%,月复合增长率12.50%。整个2014年网贷行业由导入期进入快速成长期。

2011-2014年网贷行业成交规模(单位:亿元)

2014年,P2P网贷行业仍然以呈现高速发展的态势,成交额是2013年的3.68倍,是2012年的14.4倍。受各方面因素影响,成交额增长速度较去年同期有所下降,但总体速度仍然令人满意。其中,2014年12月份,全国P2P网贷行业总成交额为480.04亿元,较上月份419.20亿元,增加了60.84亿元,增长了14.51%。

2014年,12月份的成交额比1月份的成交额增长了382%,总体上基本保持了平稳快速增长的趋势,但局部有波动。从增长绝对量来看,增长最快的月份为3月、9月与12月。按季度划分,第一季度成交额为427亿元,第二季度成交额为623亿元,第三季度成交额为958.18亿元,第四季度成交额为1283亿元。

2014年1-12月各月份成交额(单位:亿元)

按标的种类分类计算,2014年以普通标为主,占总成交额的93.52%;净值标成交额为175.35亿元,占总成交额的5.33%;秒标总成交额为37.84亿元,占总成交额的1.15%。

秒标作为平台运营与推广的手段,占比过高会给平台来较大的经营压力,经过去年的倒闭潮之后,今年平台的秒标金额明显减少,而去年底净值标加秒标的总成交额占比是15%,这一定程度上表明了平台经营逐渐变得理性化。

按标的种类成交额占比情况

二、网络借贷平台规模分析 87

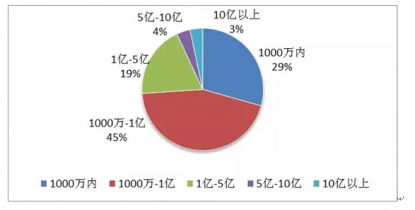

按各平台成交量划分,年网贷成交额在1000万元以内的P2P网贷平台,有517家,占平台总数的29.36%;1000万元-1亿元的,有785家,占44.58%;1亿元-5亿元的,有337家,占19.14%;5亿元-10亿元的,有63家,占3.58%;10亿-30亿元的,有44家,占2.49%;30亿元以上的,有15家,占0.85%。

从成交规模上看,P2P网贷行业仍然以成交量1亿以下的平台为主,占平台总量的73.94%,而行业内规模较大,成交额在10亿元以上的只有59家,从这个角度上讲激烈的竞争仍然存在。

各个级别成交规模平台数量

三、网络借贷行业投资成本 88

四、网络借贷行业利润水平 89

五、网络借贷行业赔付分析 89

第三节 网络借贷行业收入来源分析 90

一、B2C网络借贷模式收入来源 90

二、P2P网络借贷模式收入来源 90

三、第三方平台收入来源分析 91

第四节 网络借贷行业不良贷款分析 92

一、网络借贷行业不良贷款产生原因 92

二、不同借款标风险水平对比分析 92

三、B2C网络借贷行业不良贷款分析 93

五、网络贷款行业风险准备金分析 94

第五节 网络借贷模式及案例分析 94

一、P2P网络借贷运作模式分类 94

二、典型网络借贷商业模式分析 99

三、哈哈贷运营案例关键因素分析 118

第六节 网络借贷行业O2O发展模式分析 121

一、安心贷O2O发展模式分析 121

二、拍拍贷O2O发展模式分析 122

三、红岭创投O2O发展模式分析 123

第七节 网络借贷平台系统发展分析 124

一、网络借贷平台操作流程 124

二、网络借贷平台用户习惯 125

四、网络借贷平台系统开发商分析 126

第五章 2014-2015年中国网络借贷行业竞争与合作分析 127

第一节 网络借贷行业SWOT分析 127

一、网络借贷行业竞争优势分析 127

二、网络借贷行业竞争劣势分析 127

三、网络借贷行业发展机会分析 127

四、网络借贷行业发展威胁分析 127

第二节 网络借贷行业竞争格局分析 128

一、不同性质企业竞争分析 128

二、网络借贷价格竞争分析 128

三、网络借贷品牌竞争分析 129

第三节 网络借贷行业运营主体分析 129

一、商业银行网络借贷业务分析 129

二、电子商务公司网络借贷业务分析 131

三、小额贷款公司网络借贷业务分析 133

四、其他机构网络借贷业务发展分析 135

第四节 网络借贷关联行业合作模式分析 137

一、网络借贷与银行业合作分析 137

三、网络借贷与民间借贷中介合作分析 137

四、网络借贷与其他金融机构合作分析 139

五、网络借贷与第三方支付机构合作分析 141

第五节 B2C网络借贷行业竞合关系分析 142

一、与商业银行竞合关系分析 142

二、与小额贷款公司竞合关系 143

三、与民间借贷中介竞合关系 143

第六节 网络借贷行业新进入者分析 144

一、网络借贷行业新进入者动向 144

二、网络借贷行业新进入者动机 144

三、网络借贷行业新进入者特征 145

四、网络借贷行业新进入者创新模式 145

第六章 2014-2015年中国网络借贷行业重点区域分析 146

第一节 网络借贷行业区域发展总体情况 146

一、网络借贷企业区域分布分析 146

二、区域性网络借贷平台运营特点 146

三、网络借贷平台的需求分析 147

第二节 北京市网络借贷行业发展分析 147

一、北京市网络借贷环境分析 147

二、北京市小微金融发展分析 148

三、北京市网络借贷现状分析 148

四、北京市网络借贷竞争情况 149

五、北京市网络借贷发展前景 150

第三节 上海市网络借贷行业发展分析 150

一、上海市网络借贷环境分析 150

二、上海市小微金融发展分析 151

三、上海市网络借贷现状分析 151

四、上海市网络借贷竞争情况 152

五、上海市网络借贷发展前景 153

第四节 浙江省网络借贷行业发展分析 153

一、浙江省网络借贷环境分析 153

二、浙江省小微金融发展分析 154

三、浙江省网络借贷现状分析 155

四、浙江省网络借贷竞争情况 155

五、浙江省网络借贷发展前景 156

第五节 广东省网络借贷行业发展分析 156

一、广东省网络借贷环境分析 156

二、广东省小微金融发展分析 157

三、广东省网络借贷现状分析 158

四、广东省网络借贷竞争情况 158

五、广东省网络借贷发展前景 159

第六节 江苏省网络借贷行业发展分析 159

一、江苏省网络借贷环境分析 159

二、江苏省小微金融发展分析 160

三、江苏省网络借贷现状分析 161

四、江苏省网络借贷竞争情况 161

五、江苏省网络借贷发展前景 162

第七章 2016-2022年中国网络借贷行业发展趋势与投资前景分析 163

第一节 网络借贷行业发展瓶颈分析 163

一、网络借贷平台主体资质问题 163

二、网络借贷行业风险控制瓶颈 163

三、网络借贷行业客户拓展瓶颈 164

第二节 网络借贷行业发展趋势分析 165

一、网络借贷行业兼并重组趋势 165

二、网络借贷行业运营模式发展趋势 165

三、网络借贷与征信机构合作趋势 166

四、网络借贷行业信托化趋势 174

五、网络借贷行业规范化趋势 174

第三节 网络借贷行业投资前景分析 175

一、网络借贷风险资本投资状况 175

二、网络联保贷款模式发展前景 176

第四节 网络借贷行业投资风险与规避 181

一、网络借贷行业投资风险分析 181

二、网络借贷行业风险规避措施 184

三、网络借贷风险规避创新建议 186

第五节 网络借贷行业投资建议 188

一、网络借贷平台营销策略建议 188

二、网络借贷违约风险防范建议 190

第八章 2014-2015年中国网络借贷平台经营分析 201

第一节 阿里小贷网络借贷平台 201

一、平台发展简况分析 201

二、平台用户规模分析 201

三、平台业务范围分析 201

四、平台营收情况分析 201

五、平台主营业务分析 202

六、平台贷款费率分析 202

七、平台产品结构分析 202

八、平台不良贷款分析 203

九、平台风险防范机制 203

十、平台放贷机构分析 203

十一、平台竞争优劣势分析 203

十二、平台最新发展动向 203

第二节 全球网网络借贷平台 205

一、平台发展简况分析 205

二、平台业务范围分析 207

三、平台主营业务分析 207

四、平台贷款费率分析 207

五、平台服务收费分析 207

六、平台产品结构分析 208

七、平台不良贷款分析 208

八、平台风险防范机制 208

九、平台放贷机构分析 208

十、平台竞争优劣势分析 209

十一、平台最新发展动向 209

第三节 数银在线网络借贷平台 210

一、平台发展简况分析 210

二、平台主营业务分析 213

三、平台贷款费率分析 213

四、平台服务收费分析 213

五、平台产品结构分析 213

六、平台不良贷款分析 215

七、平台风险防范机制 215

八、平台放贷机构分析 216

九、平台竞争优劣势分析 216

十、平台最新发展动向 217

第四节 易贷网网络借贷平台 218

一、平台发展简况分析 218

二、平台业务范围分析 218

三、平台主营业务分析 219

四、平台贷款费率分析 219

五、平台服务收费分析 219

六、平台产品结构分析 219

七、平台不良贷款分析 219

八、平台风险防范机制 219

九、平台放贷机构分析 220

十、平台竞争优劣势分析 220

第九章 2014-2015年中国P2P(C2C)网络借贷平台经营分析 221

第一节 红岭创投网络借贷平台 221

一、平台发展简况分析 221

二、平台业务范围分析 221

三、平台营收情况分析 221

四、平台主营业务分析 222

五、平台产品结构分析 223

六、平台服务费用分析 223

七、平台坏账情况分析 223

八、平台风险防范机制 224

九、平台运营主体分析 225

十、平台竞争优劣势分析 226

十一、平台最新发展动向 226

第二节 宜人贷网络借贷平台 227

一、平台发展简况分析 227

二、平台用户规模分析 227

三、平台业务范围分析 228

四、平台主营业务分析 228

五、平台产品结构分析 228

六、平台服务费用分析 229

七、平台坏账情况分析 229

八、平台风险防范机制 229

九、平台运营主体分析 230

十、平台竞争优劣势分析 230

第三节 拍拍贷网络借贷平台 230

一、平台发展简况分析 230

二、平台用户规模分析 231

三、平台业务范围分析 231

四、平台主营业务分析 231

五、平台产品结构分析 231

六、平台服务费用分析 232

七、平台坏账情况分析 232

八、平台风险防范机制 232

九、平台运营主体分析 232

十、平台竞争优劣势分析 232

十一、平台最新发展动向 233

第四节 陆金所网络借贷平台 234

一、平台发展简况分析 234

二、平台用户规模分析 234

三、平台业务范围分析 235

四、平台主营业务分析 235

五、平台产品结构分析 236

六、平台服务费用分析 236

七、平台坏账情况分析 237

八、平台风险防范机制 237

九、平台运营主体分析 237

十、平台竞争优劣势分析 237

十一、平台最新发展动向 238

第五节 证大e贷网络借贷平台 238

一、平台发展简况分析 238

二、平台用户规模分析 239

三、平台业务范围分析 239

四、平台主营业务分析 239

五、平台产品结构分析 240

六、平台服务费用分析 240

七、平台风险防范机制 241

八、平台运营主体分析 242

九、平台竞争优劣势分析 242

图表目录:

图表 1 网络借贷平台基本操作流程 20

图表 2 国务院小微金融主要扶持政策 31

图表 3 国务院小微金融主要监管政策 34

图表 4 2014-2015年中国居民消费价格指数(CPI) 36

图表 5 2014-2015年社会消费品总额分月同比增长速度 40

图表 6 2014年9月份社会消费品零售总额主要数据 40

图表 7 2014-2015年消费性贷款余额变化情况 49

图表 8 2014-2015年国内短期消费性贷款余额情况 49

图表 9 2014-2015年金融机构小微企业贷款余额情况 50

图表 10 2014-2015年金融机构小微企业贷款余额情况 53

图表 11 2014年小额贷款公司分地区情况统计表 55

图表 12 农村金融组织结构图 56

图表 13 2013年温州民间借贷基本情况 67

图表 14 2014-2015年温州民间借贷综合年利率变化情况 68

图表 15 国外主要网络借贷平台 70

图表 16 国内主要P2P网络借贷模式 70

图表 17 2014-2015年国内网络借贷交易规模变化情况 86

图表 18 诺诺镑客理财产品基本情况 87

图表 19 诺镑客投资产品基本情况(单位:%) 88

图表 20 2012-2015年网络借贷行业利润水平分析 89

图表 21 人人贷不同信用等级下的借款费率情况(单位:%) 95

图表 22 人人贷提现费用收取情况(单位:元/笔) 96

图表 23 P2P网络借贷模式图解 97

图表 24 国内主要的P2P网络借贷模式 98

图表 25 拍拍贷工作原理 101

图表 26 拍拍贷借贷流程图 102

图表 27 拍拍贷的收费情况 103

图表 28 宜信的运作模式 105

图表 29 “宜信宝”与其他投资理财产品的收益及风险比较 107

图表 30 宜信-借款人端-服务方向 109

图表 31 宜信的贷款服务分类 110

图表 32 “宜农贷”平台与国外P2P模式对比 平台 Kiva 宜农贷 111

图表 33 出借人端-理财产品申请流程 112

图表 34 出借人端-产品分类 113

图表 35 出借人端-产品说明 114

图表 36 3P银行模式借贷流程 117

图表 37 3P银行网络借贷平台系统主要组成部分 118

图表 38 2014年1-10月中国网络借贷行业不同所有制企业结构分析% 128

图表 39 国内商业银行网络借贷主要形式 130

图表 40 2014年以来网络借贷行业新进入者发展动向 144