2022-2028年中国商业地产REITs市场深度分析与市场供需预测报告

http://www.cction.com 2022-04-27 12:58 中企顾问网

2022-2028年中国商业地产REITs市场深度分析与市场供需预测报告2022-4

- 价格(元):8000(电子) 8000(纸质) 8500(电子纸质)

- 出版日期:2022-4

- 交付方式:Email电子版/特快专递

- 订购电话:400-700-9228 010-69365838

- 2022-2028年中国商业地产REITs市场深度分析与市场供需预测报告,首先介绍了中国商业地产REITS行业市场发展环境、商业地产REITS整体运行态势等,接着分析了中国商业地产REITS行业市场运行的现状,然后介绍了商业地产REITS市场竞争格局。随后,报告对商业地产REITS做了重点企业经营状况分析,最后分析了中国商业地产REITS行业发展趋势与投资预测。您若想对商业地产REITS产业有个系统的了解或者想投资中国商业地产REITS行业,本报告是您不可或缺的重要工具。

- 下载WORD版 下载PDF版 订购单 订购流程

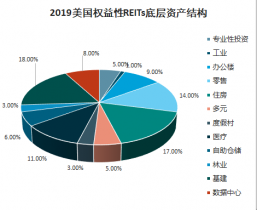

美国是REITs发源地,最初的底层资产主要是房地产。2000年以后,除传统地产外,美国的REITs可投资标的拓展到了公路铁路、输变电系统、污水处理设施、天然气储存与运输管线、固定储气罐、通信网络、医疗健康中心、林场等基础设施和服务项目。2019年美国REITs总规模达到13288.06亿元,底层资产结构丰富。

2019美国权益性REITs底层资产结构

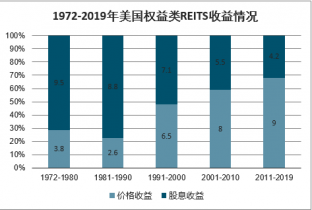

当前全球REITs市场当中发展最好的是美国市场。以美国市场为例,可以看到REITs对投资者来说,特别是对机构投资者而言,已经是大类资产配置当中一个重要的资产选项,这主要得益于REITs的三个特点:第一是风险收益的优势比较突出。可以看过去20年,美国的REITs的平均年收益在11~13%,在大部分的年金里面。所以它的收益是很高的,而且波动比较低,高收益的特征是很像股的,而低波动的特征又像债;第二点,它跟其他的金融资产类别的关联度比较低;第三就是REITs本身市值不小,流动性不低,所以美国市场的REITs总市值达万多亿美元,占美国GDP的6%,这个比例相当之高了,而日均成交金额大概是在70亿美元,换手率基本上是在0.5%。

投资美国REITs的总收益稳定在13%左右,但各历史阶段回报结构(资本升值和股息分红)不同

1972-2019年美国权益类REITS收益情况

中企顾问网发布的《2022-2028年中国商业地产REITs市场深度分析与市场供需预测报告》共十四章。首先介绍了中国商业地产REITS行业市场发展环境、商业地产REITS整体运行态势等,接着分析了中国商业地产REITS行业市场运行的现状,然后介绍了商业地产REITS市场竞争格局。随后,报告对商业地产REITS做了重点企业经营状况分析,最后分析了中国商业地产REITS行业发展趋势与投资预测。您若想对商业地产REITS产业有个系统的了解或者想投资中国商业地产REITS行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

报告目录:

1.1 商业地产REITS行业定义及分类

1.1.1 行业定义

1.1.2 行业主要产品分类

1.1.3 行业主要商业模式

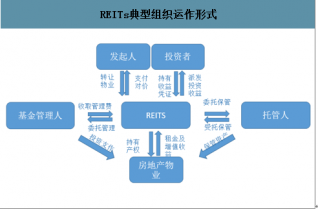

REITs的本质是一种股权工具。简单来说,REITs实现特定物业资产组合,也包括基础设施,在二级市场上的打包上市,而REITs投资人持有该资产组合的权益份额,也就是基金份额,分享租金收入和资产增值收益。对于一般投资人来说是以小份额参与房地产投资的理想工具。

REITs典型组织运作形式

1.2 商业地产REITS行业特征分析

房地产信托投资基金(REITs)是房地产证券化的重要手段。房地产证券化就是把流动性较低的、非证券形态的房地产投资,直接转化为资本市场上的证券资产的金融交易过程。房地产证券化包括房地产项目融资证券化和房地产抵押贷款证券化两种基本形式。

REITs的特点在于:

1 | 收益主要来源于租金收入和房地产升值; |

2 | 收益的大部分将用于发放分红; |

3 | REITs长期回报率较高,但能否通过其分散投资风险仍存在争议,有人认为可以,有人认为不行 |

数据来源:公开资料整理

从不同角度看,对REITs有多种不同的分类方法,常见的分类方法有以下几种:

1 | 根据组织形式,REITs可分为公司型以及契约型两种。 | 公司型REITs以《公司法》为依据,通过发行REITs股份所筹集起来的资金用于投资房地产资产,REITs具有独立的法人资格,自主进行基金的运作,面向不特定的广大投资者筹集基金份额,REITs股份的持有人最终成为公司的股东。契约型REITs则以信托契约成立为依据,通过发行受益凭证筹集资金而投资于房地产资产。契约型REITs本身并非独立法人,仅仅属于一种资产,由基金管理公司发起设立,其中基金管理人作为受托人接受委托对房地产进行投资。二者的主要区别在于设立的法律依据与运营的方式不同,因此契约型REITs比公司型REITs更具灵活性。公司型REITs在美国占主导地位,而在英国、日本、新加坡等地契约型REITs则较为普遍。 |

2 | 根据投资形式的不同,REITs通常可被分三类:权益型、抵押型与混合型。 | 权益型REITs投资于房地产并拥有所有权,权益型REITs越来越多的开始从事房地产经营活动,如租赁和客户服务等,但是REITs与传统房地产公司的主要区别在于,REITs主要目的是作为投资组合的一部分对房地产进行运营,而不是开发后进行转售。抵押型REITs是投资房地产抵押贷款或房地产抵押支持证券,其收益主要来源是房地产贷款的利息。混合型REITs顾名思义是介于权益型与抵押型REITs之间的,其自身拥有部分物业产权的同时也在从事抵押贷款的服务。市场上流通的REITs中绝大多数为权益型,而另外两种类型的REITs所占比例不到10%,并且权益型REITs能够提供更好的长期投资回报与更大的流动性,市场价格也更具有稳定性 |

3 | 根据运作方式的不同,有封闭与和开放型两种REITs。 | 封闭型REITs的发行量在发行之初就被限制,不得任意追加发行新增的股份;而开放型REITs可以随时为了增加资金投资于新的不动产而追加发行新的股份,投资者也可以随时买入,不愿持有时也可随时赎回。封闭型REITs一般在证券交易所上市流通,投资者不想持有时可在二级市场市场上转让卖出。 |

4、 | 根据基金募集方式的不同,REITs又被分为公募与私募型。 | 私募型REITs以非公开方式向特定投资者募集资金,募集对象是特定的,且不允许公开宣传,一般不上市交易。公募型REITs以公开发行的方式向社会公众投资者募集信托资金,发行时需要经过监管机构严格的审批,可以进行大量宣传。私募型REITs与公募REITs的主要区别在于:第一,投资对象方面,私募型基金一般面向资金规模较大的特定客户,而公募型基金则不定;第二,投资管理参与程度方面,私募型基金的投资者对于投资决策的影响力较大,而公募型基金的投资者则没有这种影响力;第三,在法律监管方面,私募型基金受到法律以及规范的限制相对较少,而公募型基金受到的法律限制和监管通常较多。 |

1.2.1 产业链分析

1.2.2 商业地产REITS行业在国民经济中的地位

1.2.3 商业地产REITS行业生命周期分析

(1)行业生命周期理论基础

(2)商业地产REITS行业生命周期

1.3 最近3-5年中国商业地产REITS所属行业经济指标分析

1.3.1 赢利性

1.3.2 成长速度

1.3.3 附加值的提升空间

1.3.4 进入壁垒/退出机制

1.3.5 风险性

1.3.6 行业周期

1.3.7 竞争激烈程度指标

1.3.8 行业及其主要子行业成熟度分析

第二章 商业地产REITS行业运行环境分析

2.1 商业地产REITS行业政治法律环境分析

2.1.1 行业管理体制分析

2.1.2 行业主要法律法规

2.1.3 行业相关发展规划

2.2 商业地产REITS行业经济环境分析

2.2.1 国际宏观经济形势分析

2.2.2 国内宏观经济形势分析

2.2.3 产业宏观经济环境分析

2.3 商业地产REITS行业社会环境分析

2.3.1 商业地产REITS产业社会环境

2.3.2 社会环境对行业的影响

2.3.3 商业地产REITS产业发展对社会发展的影响

2.4 商业地产REITS行业技术环境分析

2.4.1 商业地产REITS技术分析

2.4.2 商业地产REITS技术发展水平

2.4.3 行业主要技术发展趋势

第三章 我国商业地产REITS行业运行分析

3.1 我国商业地产REITS行业发展状况分析

3.1.1 我国商业地产REITS行业发展阶段

3.1.2 我国商业地产REITS行业发展总体概况

美国是REITs发源地,最初的底层资产主要是房地产。2000年以后,除传统地产外,美国的REITs可投资标的拓展到了公路铁路、输变电系统、污水处理设施、天然气储存与运输管线、固定储气罐、通信网络、医疗健康中心、林场等基础设施和服务项目。2019年美国REITs总规模达到13288.06亿元,底层资产结构丰富。

2019美国权益性REITs底层资产结构

对比来看,我国目前已发行的REITs底层资产多为地产,且形式上以私募基金为主,由于缺少标准化流程和相关法律法规,故实际上与真正的REITs仍有一定差别。此次公募REITs试点主要投向基础设施建设领域,有两个原因:1)在近几年去杠杆和减税降费的宏观背景下,地方政府财政愈发吃紧,基建存量市场巨大,回款时间又长,增量项目缺乏有效资金;2)当前发展基建的必要性和紧迫性增强,以基础设施领域REITs为试点体现了基建稳增长的重要地位。我国基础设施领域已形成大量的优质资产库存,以高速公路为例,截止2018年底我国高速公路累计投资8.8万亿,里程为14.3万公里,高速公路通行费收入5522亿。通过发行基建REITs能盘活资产,将收回资金用于

短板项目建设,形成良好的资金循环。目前国内已经发行3单类基建REITs产品,分别是2019年6月的“广朔实-光证资产支持票据”、2019年9月的“中联基金-浙商资管-沪杭甬徽杭高速资产支持专项计划”以及2019年12月“华泰-四川高速隆纳高速公路资产支持专项计划”。

短板项目建设,形成良好的资金循环。目前国内已经发行3单类基建REITs产品,分别是2019年6月的“广朔实-光证资产支持票据”、2019年9月的“中联基金-浙商资管-沪杭甬徽杭高速资产支持专项计划”以及2019年12月“华泰-四川高速隆纳高速公路资产支持专项计划”。

国内已发行类基建REITs情况简介

发行日期 | 产品名称 | 底层资产 | 交易结构 | 总规模(亿元) | 产品细节 |

2019.6 | 广朔实业-光证资产支持票据 | 沿海高速秦皇岛至冀津段高速公路 | 私募+资产专项计划+项目公司 | 87.53 | 每半年付息,到期还本付息,票面利率6.48% |

2019.9 | 中联基金-浙商资管-沪杭甬徽杭高速资产支持专项计划 | 沪杭甬徽杭高速 | 私募+资产专项计划+项目公司 | 20.13 | 发行利率:3.70% |

2019.12 | 华泰-四川高速隆纳高速公路资产支持专项计划 | 隆纳高速公路 | 私募+资产专项计划+项目公司 | 19.77 | 发行利率3.68% |

3.1.3 我国商业地产REITS行业发展特点分析

3.2 2015-2019年商业地产REITS行业发展现状

3.2.1 2015-2019年我国商业地产REITS行业市场规模

3.2.2 2015-2019年我国商业地产REITS行业发展分析

3.2.3 2015-2019年中国商业地产REITS企业发展分析

3.3 区域市场分析

3.3.1 区域市场分布总体情况

3.3.2 2015-2019年重点省市市场分析

3.4 商业地产REITS细分产品/服务市场分析

3.4.1 细分产品/服务特色

3.4.2 2015-2019年细分产品/服务市场规模及增速

3.4.3 重点细分产品/服务市场前景预测

3.5 商业地产REITS产品/服务价格分析

3.5.1 2015-2019年商业地产REITS价格走势

3.5.2 影响商业地产REITS价格的关键因素分析

(1)成本

(2)供需情况

(3)关联产品

(4)其他

3.5.3 2022-2028年商业地产REITS产品/服务价格变化趋势

3.5.4 主要商业地产REITS企业价位及价格策略

第四章 我国商业地产REITS所属行业整体运行指标分析

4.1 2015-2019年中国商业地产REITS所属行业总体规模分析

4.1.1 企业数量结构分析

4.1.2 人员规模状况分析

4.1.3 行业资产规模分析

4.1.4 行业市场规模分析

4.2 2015-2019年中国商业地产REITS所属行业产销情况分析

4.2.1 我国商业地产REITS所属行业工业总产值

4.2.2 我国商业地产REITS所属行业工业销售产值

4.2.3 我国商业地产REITS所属行业产销率

4.3 2015-2019年中国商业地产REITS所属行业财务指标总体分析

4.3.1 行业盈利能力分析

4.3.2 行业偿债能力分析

4.3.3 行业营运能力分析

4.3.4 行业发展能力分析

第五章 我国商业地产REITS行业供需形势分析

5.1 商业地产REITS行业供给分析

5.1.1 2015-2019年商业地产REITS行业供给分析

5.1.2 2022-2028年商业地产REITS行业供给变化趋势

5.1.3 商业地产REITS行业区域供给分析

5.2 2015-2019年我国商业地产REITS行业需求情况

5.2.1 商业地产REITS行业需求市场

5.2.2 商业地产REITS行业客户结构

5.2.3 商业地产REITS行业需求的地区差异

5.3 商业地产REITS市场应用及需求预测

5.3.1 商业地产REITS应用市场总体需求分析

(1)商业地产REITS应用市场需求特征

(2)商业地产REITS应用市场需求总规模

5.3.2 2022-2028年商业地产REITS行业领域需求量预测

(1)2022-2028年商业地产REITS行业领域需求产品/服务功能预测

(2)2022-2028年商业地产REITS行业领域需求产品/服务市场格局预测

5.3.3 重点行业商业地产REITS产品/服务需求分析预测

第六章 商业地产REITS行业产业结构分析

6.1 商业地产REITS产业结构分析

6.1.1 市场细分充分程度分析

6.1.2 各细分市场领先企业排名

6.1.3 各细分市场占总市场的结构比例

6.1.4 领先企业的结构分析(所有制结构)

6.2 产业价值链条的结构分析及产业链条的整体竞争优势分析

6.2.1 产业价值链条的构成

6.2.2 产业链条的竞争优势与劣势分析

6.3 产业结构发展预测

6.3.1 产业结构调整指导政策分析

6.3.2 产业结构调整中消费者需求的引导因素

6.3.3 中国商业地产REITS行业参与国际竞争的战略市场定位

6.3.4 产业结构调整方向分析

第七章 我国商业地产REITS行业产业链分析

7.1 商业地产REITS行业产业链分析

7.1.1 产业链结构分析

7.1.2 主要环节的增值空间

7.1.3 与上下游行业之间的关联性

7.2 商业地产REITS上游行业分析

7.2.1 商业地产REITS产品成本构成

7.2.2 2015-2019年上游行业发展现状

7.2.3 2022-2028年上游行业发展趋势

7.2.4 上游供给对商业地产REITS行业的影响

7.3 商业地产REITS下游行业分析

7.3.1 商业地产REITS下游行业分布

7.3.2 2015-2019年下游行业发展现状

7.3.3 2022-2028年下游行业发展趋势

7.3.4 下游需求对商业地产REITS行业的影响

第八章 我国商业地产REITS行业渠道分析及策略

8.1 商业地产REITS行业渠道分析

8.1.1 渠道形式及对比

8.1.2 各类渠道对商业地产REITS行业的影响

8.1.3 主要商业地产REITS企业渠道策略研究

8.1.4 各区域主要代理商情况

8.2 商业地产REITS行业用户分析

8.2.1 用户认知程度分析

8.2.2 用户需求特点分析

8.2.3 用户购买途径分析

8.3 商业地产REITS行业营销策略分析

8.3.1 中国商业地产REITS营销概况

8.3.2 商业地产REITS营销策略探讨

8.3.3 商业地产REITS营销发展趋势

第九章 我国商业地产REITS行业竞争形势及策略

9.1 行业总体市场竞争状况分析

9.1.1 商业地产REITS行业竞争结构分析

(1)现有企业间竞争

(2)潜在进入者分析

(3)替代品威胁分析

(4)供应商议价能力

(5)客户议价能力

(6)竞争结构特点总结

9.1.2 商业地产REITS行业企业间竞争格局分析

9.1.3 商业地产REITS行业集中度分析

9.1.4 商业地产REITS行业SWOT分析

9.2 中国商业地产REITS行业竞争格局综述

9.2.1 商业地产REITS行业竞争概况

(1)中国商业地产REITS行业竞争格局

(2)商业地产REITS行业未来竞争格局和特点

(3)商业地产REITS市场进入及竞争对手分析

9.2.2 中国商业地产REITS行业竞争力分析

(1)我国商业地产REITS行业竞争力剖析

(2)我国商业地产REITS企业市场竞争的优势

(3)国内商业地产REITS企业竞争能力提升途径

9.2.3 商业地产REITS市场竞争策略分析

第十章 商业地产REITS行业领先企业经营形势分析

10.1 A公司

10.1.1 企业概况

10.1.2 企业优势分析

10.1.3 产品/服务特色

10.1.4 公司经营状况

10.1.5 公司发展规划

10.2 B公司

10.2.1 企业概况

10.2.2 企业优势分析

10.2.3 产品/服务特色

10.2.4 公司经营状况

10.2.5 公司发展规划

10.3 C公司

10.3.1 企业概况

10.3.2 企业优势分析

10.3.3 产品/服务特色

10.3.4 公司经营状况

10.3.5 公司发展规划

10.4 D公司

10.4.1 企业概况

10.4.2 企业优势分析

10.4.3 产品/服务特色

10.4.4 公司经营状况

10.4.5 公司发展规划

10.5 E公司

10.5.1 企业概况

10.5.2 企业优势分析

10.5.3 产品/服务特色

10.5.4 公司经营状况

10.5.5 公司发展规划

10.6 F公司

10.6.1 企业概况

10.6.2 企业优势分析

10.6.3 产品/服务特色

10.6.4 公司经营状况

10.6.5 公司发展规划

第十一章 2022-2028年商业地产REITS行业投资前景

11.1 2022-2028年商业地产REITS市场发展前景

11.1.1 2022-2028年商业地产REITS市场发展潜力

11.1.2 2022-2028年商业地产REITS市场发展前景展望

11.1.3 2022-2028年商业地产REITS细分行业发展前景分析

11.2 2022-2028年商业地产REITS市场发展趋势预测

11.2.1 2022-2028年商业地产REITS行业发展趋势

11.2.2 2022-2028年商业地产REITS市场规模预测

11.2.3 2022-2028年商业地产REITS行业应用趋势预测

11.2.4 2022-2028年细分市场发展趋势预测

11.3 2022-2028年中国商业地产REITS行业供需预测

11.3.1 2022-2028年中国商业地产REITS行业供给预测

11.3.2 2022-2028年中国商业地产REITS行业需求预测

11.3.3 2022-2028年中国商业地产REITS供需平衡预测

11.4 影响企业生产与经营的关键趋势

11.4.1 市场整合成长趋势

11.4.2 需求变化趋势及新的商业机遇预测

11.4.3 企业区域市场拓展的趋势

11.4.4 科研开发趋势及替代技术进展

11.4.5 影响企业销售与服务方式的关键趋势

第十二章 2022-2028年商业地产REITS行业投资机会与风险

12.1 商业地产REITS行业投融资情况

12.1.1 行业资金渠道分析

12.1.2 固定资产投资分析

12.1.3 兼并重组情况分析

12.2 2022-2028年商业地产REITS行业投资机会

12.2.1 产业链投资机会

12.2.2 细分市场投资机会

12.2.3 重点区域投资机会

12.3 2022-2028年商业地产REITS行业投资风险及防范

12.3.1 政策风险及防范

12.3.2 技术风险及防范

12.3.3 供求风险及防范

12.3.4 宏观经济波动风险及防范

12.3.5 关联产业风险及防范

12.3.6 产品结构风险及防范

12.3.7 其他风险及防范

第十三章 商业地产REITS行业投资战略研究

13.1 商业地产REITS行业发展战略研究

13.1.1 战略综合规划

13.1.2 技术开发战略

13.1.3 业务组合战略

13.1.4 区域战略规划

13.1.5 产业战略规划

13.1.6 营销品牌战略

13.1.7 竞争战略规划

13.2 对我国商业地产REITS品牌的战略思考

13.2.1 商业地产REITS品牌的重要性

13.2.2 商业地产REITS实施品牌战略的意义

13.2.3 商业地产REITS企业品牌的现状分析

13.2.4 我国商业地产REITS企业的品牌战略

13.2.5 商业地产REITS品牌战略管理的策略

13.3 商业地产REITS经营策略分析

13.3.1 商业地产REITS市场细分策略

13.3.2 商业地产REITS市场创新策略

13.3.3 品牌定位与品类规划

13.3.4 商业地产REITS新产品差异化战略

13.4 商业地产REITS行业投资战略研究

13.4.1 2019年商业地产REITS行业投资战略

13.4.2 2022-2028年商业地产REITS行业投资战略

13.4.3 2022-2028年细分行业投资战略

第十四章 研究结论及投资建议()

14.1 商业地产REITS行业研究结论

14.2 商业地产REITS行业投资价值评估

14.3 商业地产REITS行业投资建议

14.3.1 行业发展策略建议

14.3.2 行业投资方向建议

14.3.3 行业投资方式建议()