全球TFT-LCD面板产能分布格局

本文导读:从全球TFT-LCD产业格局来看,韩国、台湾依然是全球主要的TFT-LCD生产基地,中国大陆超越日本,成为全球第三大TFT-LCD产地。

全球TFT-LCD面板产能主要由韩国、台湾和日本主导,随着中国大陆地区高世代面板线的不断投产,TFT-LCD面板产能向大陆转移的局面已经形成。

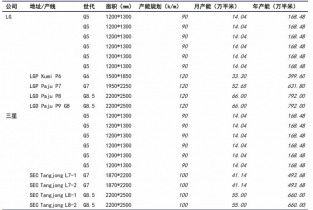

1、韩国高世代面板线年产能约达7000万平米

韩国于上世纪80年代起投入LCD产业,从1995年开始将重心由TN和STN产品转移至TFT产品,1995年三星和LG投入2代线的TFT-LCD面板生产,并于1998年率先投入3.5代厂,奠定了日后在TFT-LCD产业上的领先地位。LG和三星是目前全球TFT-LCD行业的领跑者。经过十余年在TFT-LCD产业的投入,韩国厂商凭借持续投资以及上下游垂直整合的优势,占据了全球TFT-LCD产业的领跑位置。在高世代面板线上,LG拥有6条5代线、1条6代线、1条7代线以及2条8.5代线,我们预计其月产能达到102万片,年产能面积达到3626.28万平方米,是全球第一大TFT-LCD生产商。三星拥有6条5代线、2条7代线和2条8.5代线,我们预计其月产能约94万片,年产能面积达到3318.24万平方米。目前韩国高世代TFT-LCD面板线年产能总和接近7000万平方米,为6944.52万平方米。作为TFT-LCD行业的传统领跑者,近年韩国厂商将重点投入OLED线的研发和生产,并没有高世代液晶显示面板线的投产,由于TFT-LCD显示技术在大屏幕显示上的优势,未来韩国厂商的在该领域的领先优势或将缩小。

韩国高世代面板线产能分布

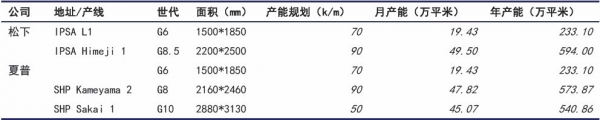

2、日本高世代面板线产能委缩至2200万平米

TFT-LCD商业化量产最初源于日本。1980年NEC即拥有了1代生产线,1995年Sharp的3代厂投产,但由于投入过早,日本厂商一直处于亏损状态,后期逐渐放缓了在TFT-LCD产业的投资,现今产能已落后韩国和台湾,在大尺寸面板市场不断流失的情况下,已转型向中小尺寸发展。

日本高世代线产能发展滞后。由于在高世代线上的投资缓慢及亏损,近年日本高世代线的产能不但没有增长,反而有减少的趋势。目前,在高世代面板线上,松下拥有1条6代线以及1条8.5代线,我们预计其月产能为16万片,年产能面积为827.10万平方米。夏普拥有1条6代线、1条8代线和1条10代线,我们预计其月产能约21万片,年产能面积达到1347.83万平方米。

日本在TFT-LCD产业投资的停滞使得韩国和台湾后来居上,成为高世代面板行业的领导者。现在日本厂商除夏普投资运作10代线以为,多转型生产中小尺寸面板,考虑到日本主要厂商的财务状况,未来产能规模或将继续收缩的趋势。

日本高世代面板线产能分布

3、台湾高世代面板线产能约为6000万平米,扩张或难重现

台湾已成为全球第二大TFT-LCD面板生产地。奇美电子在1998年正式投入TFT-LCD生产行业,友达光电则主要借助富士通的相关技术介入TFT-LCD面板生产,目前两家厂商已成为全球第三和第四大TFT-LCD面板生产企业。在高世代面板线上,奇美拥有4条5代线、2条6代线、1条7代线以及1条8.5代线,我们预计其月产能为103万片,年产能面积为2929.29万平方米。友达拥有5条5代线、3条6代线、2条7代线和2条8.5代线,我们预计其月产能约92万片,年产能面积达到2778.08万平方米。

台湾目前虽然高世代面板线产能领先,为6175.55万平方米,居全球第二位,但岛内面板大厂奇美、友达历经2011年行业急转直下的冲击,至今仍处于亏损,未来岛内TFT-LCD产能扩张或难再现,而台湾厂商未来或加强与大陆厂商的技术合作以及直接投资。

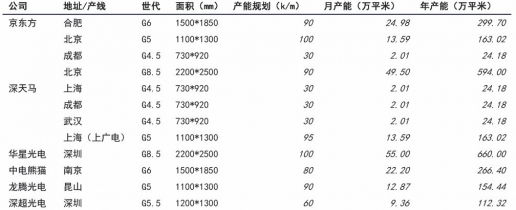

4、中国大陆高世代面板线产能扩张迅速

大陆地区TFT-LCD面板产能快速扩张。2000年以前大陆地区仅有一条吉林彩晶的低世代TFT-LCD生产线,随着京东方、天马以及华星光电的高世代面板线投产,大陆地区的大尺寸液晶面板产能快速扩张。

大陆高世代面板产能大幅上升至2509.61万平方米。大陆高世代面板线主要由京东方、深天马和华星光电投产建设,目前,京东方拥有4.5代线、5代线、6代线以及8.5代线各一条,我们预计其月产能为31万片,年产能面积为1080.90万平方米。深天马拥有3条4.5代线和1条5代线,我们预计其月产能约19万片,年产能面积达到235.55万平方米。此外,华星光电的8.5代线投产后,爬坡迅速,目前已实现满产,月产能达到10万片,年产能面积约为660.00万平方米。目前大陆高世代面板产能已达2509.61万平方米。

中国大陆高世代面板线产能分布

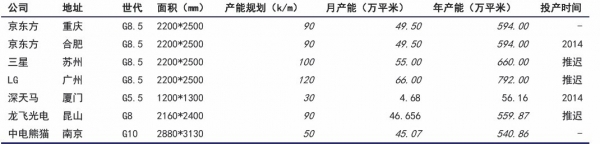

大陆地区多条高世代线待投产。在韩台日TFT-LCD面板产业投资缓慢的情况下,全球新增产能主要来自中国大陆地区的投资。京东方在合肥、重庆的8.5代线,三星在苏州的8.5代线以及LG在广州的8.5代线,投产后将极大地扩张大陆地区的产能,目前大陆地区有建设意向的高世代面板产能或达月产能57万片,年产能面积为3796.90万平方米。

中国大陆待投产高世代面板线

从全球TFT-LCD产业格局来看,韩国、台湾依然是全球主要的TFT-LCD生产基地,中国大陆超越日本,成为全球第三大TFT-LCD产地。日本受311地震重创,加之国内企业向上游材料和设备制造转型,削减大尺寸面板生产,市场份额有所下降;自2011年第三季度起随着中国本土面板生产厂京东方8.5代线和华星光电8.5代线的相继投产,大陆地区大尺寸TFT-LCD产能已经超越日本。依据上面统计的全球产能分布,目前韩国、台湾、大陆和日本的大尺寸面板产能分别为6944.52万平方米、6175.55万平方米、2509.61万平方米和2174.93万平方米,占比分别为39%、35%、14%和12%。我们测算,若未来大陆已规划产能按计划投产,同时不考虑韩台日的产能退出,则未来大陆地区产能将达到6306.51万平方米,超越台湾成为全球第二大TFT-LCD生产地。

大陆是面板产业未来最主要的增量市场。在韩台日新增产能步伐放缓,甚至出现去产能的情况下,业内指出2013年全球大尺寸(9寸以上)TFT-LCD面板产能预估成长幅度或低于3.4%,创下有史以来最低水平。主要生产地韩国因为LG将部分代线转换为中小尺寸屏幕生产,或将首次出现大尺寸面板产能减少情形,此外台湾、日本也没有新增产能的投资计划;国内华星光电或将产能由目前的每月10万片提高至13万片,总体上我们认为2013年全球产能增长幅度较小,未来中国大陆是面板产业的最主要增量市场。

本土面板厂商将拉动国内上游材料需求。未来面板产业的需求和产能供给将受到行业景气以及投资规划等的影响,但我们认为面板产业发展格局的两个趋势是确定的:1、大陆面板产能占比持续上升;2、随着新增产能的投放,行业竞争将更趋激烈。这两个趋势对我国面板行业的影响还须观察,但我们认为这对国内上游材料需求构成实质利好:1、本土面板厂商的产能扩张将加大对国内上游材料的需求,进口替代进程将被加快;2、行业竞争加剧将对面板价格造成长期压制,达到替代性能要求的我国上游材料厂商,将借由价格优势加快进口替代过程。